Betrieb zu haben (betrieb-zu-haben.at)

In der Unternehmenswertermittlung setzt man idR auf Cashflow-orientierte Methoden und/oder auf Multiplikatoren. Beim Cash-Flow setzt man in der Regel auf den freien Cash-Flow. Denn ein Unternehmen ist so viel wert, wie man sich, ohne dem Unternehmen zu schaden, periodisch an Cash-Flows ausschütten kann, sodass das eingeschwungene und langfristig gesunde Eigen- zu Fremdkapital-Verhältnis gleich bleibt. Die Verhältnisse zwischen Multiplikatoren und Umsatz bzw. Cash-Flow hängt einerseits vom Diskontierungszinssatz für die unendliche Rente und von den Anpassungen an Umsatz und Cash-Flow ab. Diese Zusammenhänge werden in diesem Artikel exemplarisch beleuchtet.

Hat man ein stabil laufendes Unternehmen vorliegen, so ändert sich nach der Übernahme der eine oder andere Kostenblock aufgrund des Übergangs auf den Käufer. Diese Änderungen verändern aber eventuell auch die Höhe des erforderlichen Multiplikators und somit zeigen diese Ausführungen auf, dass man ohne Sachverhaltskenntnis nicht stets vom selben Multiplikator ausgehen sollte.

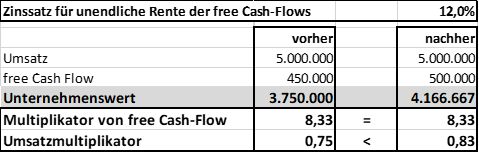

Nehmen wir an, wir hätten ein Unternehmen mit 5 Mio Umsatz und einem freien Cash-Flow, den man sich jährlich ausschütten kann, von 450Tsd. Unterstellt man, dass der risikoadäquate Zinssatz zum Diskontieren der unendlichen Rente 12 % beträgt und man Konstanz – also kein Wachstum – unterstellt, dann wäre der Unternehmenswert nach der DCF-Methode (discounted cash flow – Methode) 3,75 Mio. Dies kommt zustande, indem man den freien Cash-Flow durch die 12 % dividiert.

Der Multiplikator von 8,33 entsteht. Also 8,33mal der freie Cash-Flow ergibt den Unternehmenswert. Dies ist insofern logisch, als auch 100% durch 12 % genau diesen Faktor von 8,33 ergibt. Setzt man den Unternehmenswert in Relation zum Umsatz, so kommt ein Verhältnis von 0,75 heraus (siehe die folgende Abbildung).

Wird nun der freie Cash-Flow adaptiert (adjusted), so könnte es sein, dass z.B. die Kosten für den Altunternehmer (inkl. überhöhter Kosten der Bezahlung von Familienmitgliedern und Kfz-Kosten) von 175Tsd wegfällt und angemessene Geschäftsführungskosten nach der Übernahme von 125Tsd zum Ansatz gelangen, so verbessert sich der freie Cash-Flow um 50Tsd auf 500Tsd. Wendet man nun die gleiche Wertermittlung an (also durch Division durch 12 %), so entsteht ein gerechtfertigter Unternehmenswert von 4,17 Mio (statt 3,75 Mio). Man sieht an diesem Beispiel sehr gut, dass der Multiplikator des freien Cash-Flows bei 8,33 bleibt, da ja weiterhin die Formel 100% durch 12 % gilt. D.h. solange man den Diskontierungszinssatz nicht verändert, bleibt auch der Cash-Flow-Multiplikator gleich. Das gilt natürlich dann auch für EBIT, EBITDA, etc. bezogene Multiplikatoren. Aufgrund des höheren freien Cash-Flows in Relation zum Umsatz steigt aber der Umsatzmultiplikator von 0,75 auf 0,83. Somit kann man nicht einfach einen Umsatzmultiplikator von 0,75 anwenden, wenn unterschiedliche Profitabilitäten vorliegen. Somit müsste man je nach Cash-Flow-Kraft auch den Multiplikator variieren.

Aktuell in der Coronakrise steigt das Risiko, sodass womöglich auch der Abzinsungssatz von 12 % erhöht werden müsste. In diesem Fall (hier rechnerisch nicht dargestellt) verschlechtert sich dann der Umsatz- als auch der freie-Cash-Flow-Multiplikator. Denn 100 % durch z.B. 20% Risiko ergibt nur mehr einen Faktor von 5 (statt 8,33).

Schauen wir uns noch ein paar weitere Fälle an:

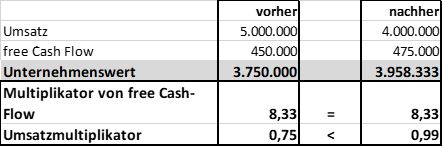

Wenn man unterstellt, dass in den 5 Mio Umsatz Verlustbringer enthalten sind und diese Verlustbringer nun durch den Nachfolger abgestellt werden, sodass der Umsatz um 1 Mio sinkt, aber bei gleichen Kosten somit das Ergebnis und somit auch der free Cash Flow auf 475 Tsd steigt, so sieht man in der folgenden Abbildung, dass weiterhin der free-Cash-Flow-Multiplikator von 8,33 gleich bleibt, aber der Umsatzmultiplikator bereits von 0,75 auf fast 1 steigt. Der Unternehmenswert ist trotz Umsatzreduktion um 200Tsd höher.

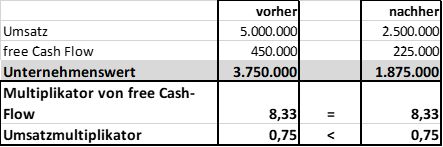

Und noch eine Betrachtung: Gesetzt den Fall der Umsatz kann vom Nachfolger nicht gehalten werden und würde sich prognostisch halbieren. Da im folgenden Beispiel alle Kosten variabel sind, bricht auch aliquot der free-Cash-Flow auf die Hälfte ein.

Man sieht in diesem Fall, dass die Multiplikatoren zwar gleich bleiben, aber sich natürlich der Unternehmenswert genau so halbiert.

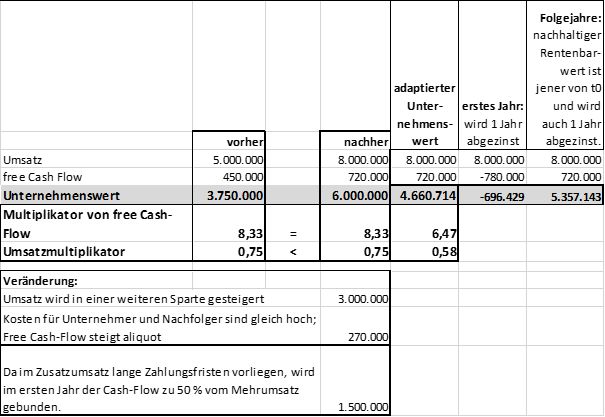

Nun erhöhen wir die Komplexität. Gesetzt den Fall der Nachfolger weiß schon genau, wie er in einer weiteren Sparte den Umsatz um 3 Mio auf 8 Mio anheben kann und auch der freie Cash Flow wächst aliquot von 450Tsd auf 720Tsd an, dann erhöht sich der Unternehmenswert von 3,75 Mio linear auf 6 Mio. Diese Erhöhung wird der Verkäufer des Unternehmens aber kaum erzielen können, da ja der Synergienutzen und damit die Cash-Flow- und letztlich Werterhöhung dem Übernehmer zuzurechnen ist. Ein „Deal“ zwischen Verkäufer und Käufer wird nur mit höherer Wahrscheinlichkeit zustande kommen, da der Käufer aus dem Blickwinkel der Synergie eher bereit sein wird, den vollen Wert (vorher in Höhe von 3,75 Mio) zu bezahlen, was ein Übernehmer vielleicht nicht machen würde, der eher mit sinkenden Umsätzen und sinkenden Cash Flows rechnet. Man kann hier gut feststellen, dass sowohl in der Berechnung der 3,75 Mio als auch der 6 Mio die Multiplikatoren gleich bleiben – also 8,33 x freier Cash Flow und 0,75 vom Umsatz.

Aber ACHTUNG: Wenn beispielsweise im ersten Jahr des Aufbaues des 3-Mio-Umsatz-Geschäftes eine Working-Capital-Bindung von 1,5 Mio entsteht (z.B. wegen sehr langer Debitorenziele), so wäre der freie Cash-Flow im ersten Jahr sogar negativ und zwar minus 780Tsd. Der dann stetige im Rahmen einer unendlichen Rente ermittelte Wert ab dem übernächsten Jahr ist genau so wie der eine Minus-Cash-Flow noch um 1 Jahr abzuzinsen. Nun kommt ein Wert von 4,66 Mio heraus. Dies bedeutet, dass die 6 Mio an Unternehmenswert auch unter Synergieberücksichtigung letztlich überhaupt nicht gerechtfertigt wären, da die Kapitalbindung mit einzupreisen wäre. Nun haben wir aber einen free-Cash-Flow-Multiplikator von 6,47 und einen Umsatzmultiplikator von 0,58.

Somit muss man stets die Grundlagen miterheben. Denn die Anwendung von veröffentlichten Multiplikatoren lassen ja die hier geschilderten Details außen vor.

Letztlich hatten wir in den wenigen Beispielrechnungen einen free-Cash-Flow-Multiplikator von 6,47 bis 8,33 und einen Umsatzmultiplikator von 0,58 bis 1. Multiplikatoren verändern sich je nach Sachlage und sind daher ohne Sachverhaltskenntnis nicht standardisiert anwendbar.

Autor: Mag. Dr. Harald Schützinger

Neueste Kommentare